加密觀察:穩定幣和無風險利率

在這篇文章中,我們將介紹DeFi 抵押借貸平台,即Compound Finance,討論其穩定幣的用例,並將其與傳統金融(TradFi)的“無風險”利率概念進行比較。我們的目標是將這些概念結合在一起,以探討不同類型的低風險投資如何在TradFi和加密市場中工作。

本介紹檢查了穩定幣貸款收益率,並分享了對收益率表現、波動性和推動貸款收益率的因素的見解。

穩定幣是什麼?

穩定幣是不斷增長的加密生態系統的一個利基部分,主要被加密貨幣投資者看作一種實用且具有成本效益的加密貨幣交易方式。在加密生態系統中,穩定幣的發明是很夯的,其擁有以下特性:

-

與模型經濟中使用的法定貨幣相似,穩定幣為在數字貨幣之間交易或法定貨幣與數字貨幣之間進行交易的人提供了價格的穩定性。

-

穩定幣是一種原生加密代幣,可以在鏈上以去中心化的方式進行交易。

隨著TradFi世界的投資者越來越多地採用加密貨幣,穩定幣已經成為傳統金融世界和加密金融世界之間的自然交換媒介。

無風險利率

傳統金融領域和加密金融領域共有的兩個核心概念是風險和回報。意料之中的是,投資者可能會要求以更高的風險換取更高的回報。

風險和回報框架的核心是“無風險”利率的概念。在

“無風險”資產的一個例子是美國國債資產,它是由美國政府發行的一種金融工具。當你購買其中一種金融工具時,你就是在把錢借給美國政府,為它的債務提供資金,並支付持續的費用。這些投資被認為是“無風險”的,因為它們的支付由美國政府擔保,違約的機率極低。

“無風險”利率總是與相應的期限/到期日相關聯。在上面的例子中,國債資產可以有不同的期限,相應的無風險利率(也稱為國債收益率)也不同。

期限可以短至一天,在這種情況下,我們稱之為隔夜無風險利率或一般擔保利率。該利率與貨幣市場上的隔夜貸款有關,其價值由該市場的供求關係決定。這些貸款通常由國債等評級較高的資產作抵押,因此也被認為是無風險的。

Compound V2 和穩定幣貸款收益率

隨著全球對加密資產和相應市場的接受度的提高,基於加密的投資已經成為傳統金融市場投資人的一個熱門話題。當進入這樣一個新的金融市場時,這些投資者通常首先觀察到的是無風險利率,因為它將被用作評估其他所有投資機會的錨點。

在加密世界中沒有國債的概念,因此,“低風險”(而不是無風險)利率是在Compound Finance等DeFi抵押借貸平台上實現的。我們在這裡使用“低風險”一詞,是因為Compound Finance和其他許多DeFi抵押借貸平台一樣,並不是無風險的,而是存在一定的風險,如智能合約風險和清算風險。在流動性風險的情況下,賬戶流動性為負的用戶將由本協議的其他用戶進行清算,使其賬戶流動性恢復為正(即高於抵押要求)。當清算發生時,清算人可代表借款人償還部分或全部未償還貸款,作為回報,清算人可獲得借款人持有的折扣金額的抵押品;這個折扣被定義為清算激勵。總結DeFi中的風險,我們能得到的最接近無風險的是低風險。

在Compound平台上,用戶可以通過智能合約在平台上借貸資產。如上圖所示:

-

借出方首先向Compound的流動性池提供穩定幣(或其他支持資產),如DAI。同種幣形成了一個巨大的流動資金池(“市場”),可供其他用戶借入。

-

在上圖中,借入方可以通過提供其他有價值的幣(如ETH )作為抵押,從池中藉入穩定幣(貸款)。這些貸款被超額抵押以保護借出方,每1美元的ETH作為抵押,只有一部分(比如75美分)可以以穩定幣的形式借入。

-

借出方被發行ctoken來代表他們在流動性池中的相應貢獻。

-

借入方也為他們的抵押存款發行ctoken,因為這些存款將形成他們自己的流動性池,供其他用戶借款。

借款人需要為其貸款支付多少利息,以及貸款人可以獲得多少利息作為回報,這取決於協議公式(基於供求關係)。

Compound用戶通過向貸款池提供流動性來換取ctoken。雖然他持有的cToken的數量在整個過程中保持不變,但每單位cToken可以贖回以獲得資金的匯率在不斷上升。從貸款池中取出的貸款越多,借款人支付的利率就越多,匯率上升的速度也就越快。因此,從這個意義上說,匯率是貸款人在一段時間內投資的資產價值的指標,從時間T1到時間T2的收益可以簡單地表示為

R(T1,T2)=exchangeRate(T2)/exchangeRate(T1)-1

此外,該投資的年化收益率(假設連續複利)可計算為

Y(T1,T2)=log(exchangeRate(T2)) — log(exchangeRate(T1))/(T2-T1)

USDT/ USDC借貸收益率分析

雖然Compound池支持許多穩定幣資產,如USDT、USDC、DAI、FEI等,但我們只分析市值排名前兩名的穩定幣的抵押貸款收益率,即USDT和USDC,市值分別為800億美元和530億美元。這兩種貨幣加起來佔穩定幣總市場的70%以上。

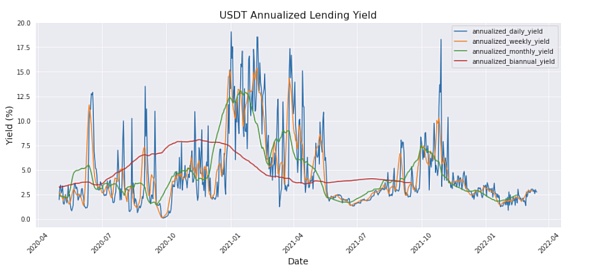

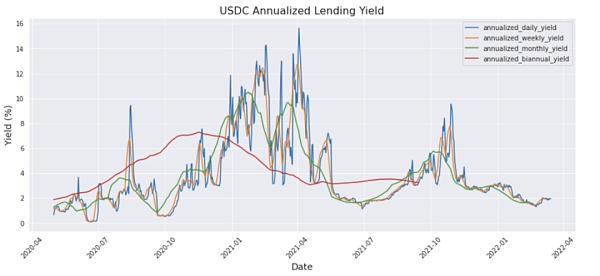

下面是根據上一節的公式得到的日、週、月、年利率的圖表。可以看到,日產量波動很大,而周收益率、月收益率和半年收益率分別是先前粒度圖的平滑版本。USDT和USDC在圖表中有非常相似的模式,因為這兩種資產的借貸在2021年初都經歷了高收益率和高波動性。這表明,有一些系統性因素正在影響整個DeFi借貸市場。

可能影響貸款收益率的系統性因素的一種假設是涉及加密市場數據,例如BTC /ETH 價格及其相應的波動率。舉個例子(本例風險較高),當BTC和ETH呈上升趨勢時,相信很多追逐多頭的投資者會從穩定幣池借款購買BTC/ETH,然後用購買的BTC/ETH作為抵押,借入更多的穩定幣,然後重複這個循環,直到槓桿達到一個令人滿意的高水平。這種槓桿效應幫助投資者在BTC/ETH持續上漲時放大他們的回報。

未來的發展方向

本文通過Compound Finance的視角對DeFi抵押貸款進行了廣泛適用的介紹,並將其與TradFi的“無風險”利率進行了比較。

作為數據科學定量研究團隊的一員,我們的目標是從定量的角度對這一領域有一個很好的整體理解。