在世界宏觀形勢的影響下、加密貨幣市場應保持樂觀?

美聯儲2022-3-17年加息決議宣布加息25個基點至0.5%後,市場一致認為美聯儲加息相對溫和,在市場可承受範圍內。因此,加息後,黃金、白銀、原油、 BTC 等加密貨幣非但沒有下跌,反而出現了不同程度的上漲。

不過,這只是美聯儲對市場的一次考驗。在隨後的加息中,每次加息的幅度都將超出市場的想像!

疫情以來美聯儲無限量QE推高大宗商品價格,CPI持續走高,2022-3-10美國CPI月率高達0.8!

美聯儲3月17日開始加息後,CPI並沒有明顯下降。相反,隨著俄烏戰爭和美歐對俄羅斯能源的製裁,CPI隨原油、天然氣等能源價格上漲。特種原油最高觸及140美元,WTI原油最高觸及130.5美元。

布倫特原油走勢圖WTI 原油走勢圖

在現代社會,能源的上漲意味著能源和化工的價格會上漲,而這兩者的上漲會帶動其他生產資料的上漲,從而推高整體價格,推高通脹!

只要能源價格居高不下,CPI就很難快速回落。目前美國CPI 為0.8,接近1970 年代和1980 年代美國進入滯脹和大衰退時期的水平。

1970年代和1980年代美國的滯脹是由多種因素造成的:

-

由於越戰和朝鮮戰爭導緻美國出現嚴重赤字和黃金儲備不足,1971年8月,尼克松總統宣佈單方面廢除布雷頓森林體系。這種單方面廢除布雷頓森林體系本質上是違約。隨之而來的是信心危機,美元持續下跌,而國際貿易原材料價格上漲推高了美國通脹。

-

1972年,由於厄爾尼諾現象,全球糧食歉收,導致糧食供應銳減,糧食成本急劇上升;1973年10月,第四次中東戰爭爆發。由於美國政府對以色列的支持,沙特阿拉伯等國減少了原油產量,隨後採取了原油禁運措施。在美國,由於當時沙特等歐佩克國家是全球原油的主要來源地,原油帶動其他能源價格大幅上漲。

-

兩項經濟政策實施強制性工資價格控制的出台,限制了公眾的工資和購買慾望,以及流動性,扭曲了供給,因人為囤積造成供給短缺。解除管制後,價格完全失控。

寬鬆的貨幣政策+激進的財政政策+極端天氣+戰爭因素+原油危機+糧食危機,這一系列因素+美國的決策失誤,通脹升級為滯脹,美國經濟陷入衰退長達十年。

美國經濟處於滯脹邊緣

目前,無論是貨幣政策,還是戰爭、石油危機、糧食危機等因素,都與1970年代和1980年代非常相似。

首先,在俄烏衝突背後,美國是在與俄羅斯博弈,而且會隨著事態發展隨時升級。

二、美國將俄羅斯踢出SWIFT系統,對俄製裁超過1.2萬億美元,其中俄羅斯海外黃金和外匯資產3000億美元被凍結,佔俄羅斯總量6400億美元國際儲備。近50%。

短期來看,美國通過其 金融影響力贏得了金融戰爭,但從長遠來看,這將損害美元信用體系和美國的國家公信力。所有國家都會擔心 其外匯儲備的安全,從而減少美元和美國。債務及其相關資產的分配。

最後,俄羅斯和烏克蘭都是小麥和其他作物的主要生產國和出口國。這兩個國家加起來約佔世界小麥出口總量的四分之一。但是,因為戰爭,春播週期不可避免地會被推遲。

戰爭爆發前,烏克蘭的播種面積預計為1500萬公頃,但到3月23日,播種面積可能只有700萬公頃,因此到收獲季節,減少50%以上甚至更多將不可避免,世界糧食將出現巨大缺口。,戰後的危機將是糧食危機,糧食減產必然推高糧價。

從美國的通脹水平和環境來看,幾乎是1970年代和1980年代的翻版。美國再次處於滯脹邊緣。

激進意味著扭轉局勢

美國現在面臨兩大問題:滯脹邊緣的通脹和2022年中期選舉。

美國中期選舉將於2022 年11 月8 日舉行,眾議院435 個席位和參議院100 個席位中的34 個席位以及39 個州長職位都有待爭奪。

這是一次極其重要的選舉。如果在大選前不能降低通脹,那麼輿論滿意度將繼續下降,支持率必然偏低。

拜登雖然是美國歷史上得票最多的總統,但也是當今支持率下降最快的總統之一。通脹、物資短缺等問題接踵而至,拜登的支持率已跌至41%。

在俄烏衝突背景下,為控制通脹,降低CPI,方法如下:

-

如果拜登政府和歐盟取消對俄羅斯的製裁併增加歐佩克國家的產量,那麼能源價格可能會迅速回落,從而降低CPI。

-

至少7次瘋狂加息+減債,吸走了市場上的大量熱錢,擠壓了泡沫,從而壓低了大宗商品和各種大宗商品的價格,降低了CPI。

但現在美國國內通脹短期內無法降低,物資短缺問題無法解決;轉移矛盾、制裁俄羅斯、獲得輿論,成為拜登提高支持率的首選。那麼只有瘋狂加息+縮債,從市場上吸走大量資金。

為了為即將到來的選舉做準備,為了防止美國再次陷入滯脹和衰退,我認為美聯儲不可避免地會使用非常激進的措施來遏製或延緩滯脹的發生。

因此,2022-3-17年的加息只是試探市場反應、試探對CPI敏感度的開胃菜。下次加息開始時,大概率會以>=50個基點開始加息,除了加息外,美聯儲會盡快縮表,它可能是加息和資產負債表收縮的結合。

市場上很多人只看到了高利率加息對金融市場的影響,卻忽略了縮表的影響。

根據美聯儲伯南克目前透露的信息,未來一年縮表規模為1萬億美元,3年後縮表至3萬億美元。估計相當於加息3~4次,是非常嚴重的貨幣流動性收緊。

這種影響對金融市場,尤其是加密貨幣市場的影響將是巨大的。

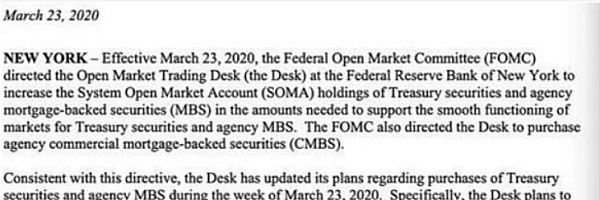

2020年3月23日,美聯儲宣布無限量QE,宣布每天購買750億美元的美國國債和500億美元的機構抵押貸款支持證券,每日和定期回購利率將重置為0%。並且大量的熱錢流入了金融市場,其中熱錢流入了加密貨幣市場,使得BTC和整個加密貨幣市場進入了超級牛市。

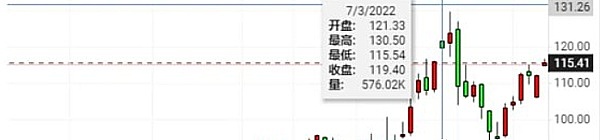

可以看出,在美聯儲宣布無限量QE之前,BTC的價格還在下跌,但在美聯儲宣布之後,熱錢開始湧入加密貨幣市場。3月31日之後,BTC價格開始觸底反彈。隨著熱錢的不斷流入,價格也一路攀升至6.9萬美元。

所以,這次BTC等加密貨幣的牛市,並不是自身走勢的爆發,而是熱錢的大量流入。因此,在加息僅25個基點的情況下,對整個加密貨幣市場影響不大,甚至可以將市場視為已經疲軟的靴子,從而對市場進行強勢反彈。

但是,當明年每次加息都會增加50個基點時,一年至少會有7次,再加上資產負債表的縮減,相當於11到12次,那麼這將導致對加密貨幣市場的瘋狂虹吸效應。在佔用大量流動性的同時,也會給價格帶來巨大壓力。

美聯儲的下一次利率決定將在2022-5-5 年左右。在此之前,是今年BTC等加密貨幣無壓力運行的時間窗口。風暴即將來臨!3月16日開始的反彈就是這個原則。

總結

最後需要強調的是,美聯儲在1970年代和1980年代從貨幣寬鬆轉向貨幣緊縮,導致滯脹出現,這次加息的環境會比上次更糟糕。

隨著美國對俄羅斯海外黃金和外匯儲備的製裁,各國必然會開放多元化的貨幣儲備,以及雙邊貨幣結算和掉期協議,所以美聯儲再瘋狂加息也難像以前一樣退出。對於所有的資金來說,很多資金會流入更值得信賴的資產,其中很多會進入天然的非主權金融產品,比如黃金,而這個屬性同樣適用於BTC等加密貨幣,那麼加密貨幣市場將會不要那麼悲觀,甚至應該保持樂觀。